Bildtitel

Untertitel hier einfügenButton

Bildtitel

Untertitel hier einfügenButton

Bildtitel

Untertitel hier einfügenButton

Neuigkeiten aus der Immobilien-Welt

Die Inflation in Deutschland steigt und viele Anleger fragen sich, wie sie ihr Vermögen vor der Inflation schützen können. Oft hört man, dass Immobilien ein guter Schutz vor Inflation sind. Aber stimmt das? Im heutigen Artikel möchte ich daher auf die Frage eingehen “Sind Immobilien ein guter Schutz gegen Inflation?”

Fremdfinanzierte Immobilien können ein sehr guter Schutz gegen die Inflation sein, da die Immobilie als Sachwert vor der Inflation geschützt ist und zusätzlich dein Kredit durch die Inflation entwertet wird.

Aber solltest du jetzt loslaufen und blind Immobilien auf Kredit kaufen? Nein! Lass’ uns daher etwas genauer schauen wie Immobilien sich während einer Inflation verhalten und wie du als Immobilieninvestor möglicherweise von einer Inflation profitieren kannst.

Wichtig : In diesem Artikel gehen wir auf die Auswirkung von Inflation auf Wohnimmobilien ein. Zwar lässt sich vieles auch auf Gewerbeimmobilien übertragen, aber eben nicht alles.

Was ist Inflation?

Der Begriff Inflation bezeichnet einen Anstieg des Preisniveaus über einen gewissen Zeitraum.

Für die gleiche Menge Geld kannst du also zum Beispiel in einem Jahr weniger kaufen als heute. Oder anders herum: Um die gleiche Menge eines Guts kaufen zu können, benötigst du heute mehr Geld als noch vor einem Jahr. Die Kaufkraft pro Geldeinheit ist gesunken.

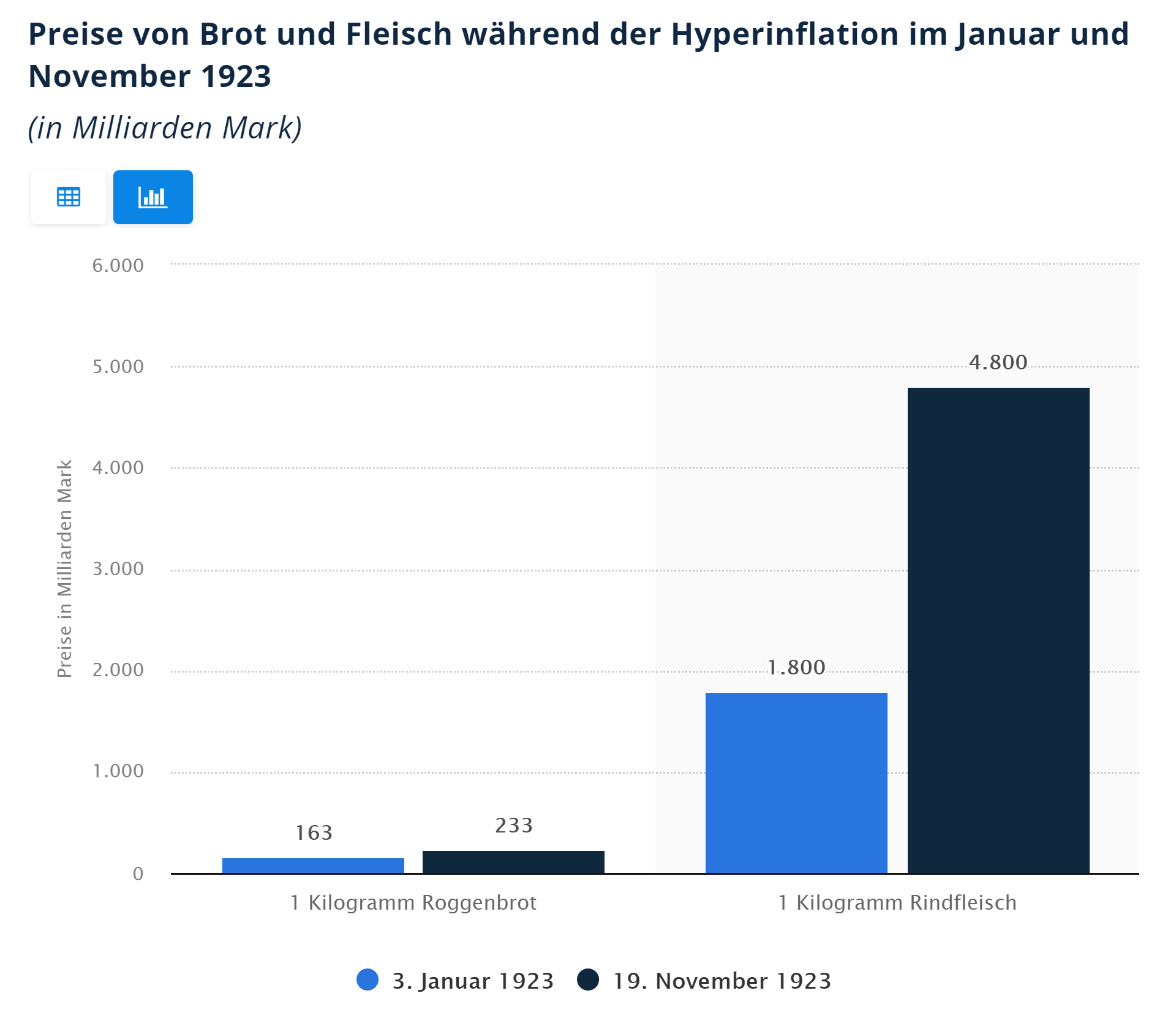

Ein einfaches Beispiel ist der Preis von einem Kilo Rindfleisch während der Hyperinflation in Deutschland in 1923: Während im Januar 1923 ein Kilo Rindfleisch 1.800 Milliarden Mark gekostet hat, kostete es Ende des Jahres bereits 4.8000 Milliarden Mark.

Der Preis für das gleiche Gut, 1 kg Rindfleisch, hat sich also innerhalb eines Jahres knapp verdreifacht. Die Inflation für 1 kg Rindfleisch betrug 1923 ca. 300 %.

Inflation bezieht sich also immer auf ein bestimmtes Gut und einen bestimmten Zeitraum.

Inflation: Steigt der Preis oder sinkt der Wert des Geldes?

Da bei der Inflation immer zwei Güter (Geld vs. Sachwert) miteinander verglichen werden, kann man Inflation aus zwei Blickwinkeln sehen:

Einmal kannst du sagen, dass die Waren im Preis steigen, andersherum kannst du aber genauso gut sagen, dass der Wert des Geldes sinkt.

Zu einer Inflation kommt es vor allem dann, wenn die Menge an Geld schneller wächst als die Summe der produzierten Waren und Dienstleistungen.

Das Ergebnis ist, dass das Geld an Wert verliert und die Produkte und Dienstleistungen im Gegenzug teurer werden.

Genau das ist im Beispiel weiter oben passiert: Die Menge an Geld ist schneller gewachsen als die Menge an Dienstleistungen, wodurch es zu einer Inflation kam.

Zu einer Inflation kommt es sehr oft dann, wenn die Menge an Geld schneller wächst als die Summe der produzierten Waren und Dienstleistungen.

Achtung : Ein steigender Preis kann grundsätzlich verschiedene Gründe haben. Nicht immer muss es daran liegen, dass die Menge an Geld schneller wächst als die produzierten Güter.

So kann zum Beispiel der Preis von Immobilien auch steigen, wenn plötzlich mehr Menschen Wohnraum nachfragen, die Anzahl an Wohnung aber gleich bleibt.

Das Ergebnis ist auch hier, dass Wohnraum gegenüber Geld aufwertet und man für die gleiche Menge an Geld weniger Waren bekommt, aber die Ursache ist hier eine andere.

Das Beispiel der Weimarer Hyperinflation von oben handelt es sich jedoch tatsächlich um eine Preissteigerung aufgrund eines Wertverlustes des Geldes, nicht um Preissteigerungen aufgrund gestiegener Nachfrage, da alle Güter massiv im Wert stiegen.

Wieso kannst du mit Immobilien von der Inflation profitieren?

Aufgrund der aktuellen Inflation, stellen sich viele Kapitalanleger zunehmend die Frage, wo sich eine Investition bei anhaltender Inflation noch lohnt.

Viele kommen dabei auf Immobilien. Aber warum kannst du mit Immobilien von der Inflation profitieren?

Mit Immobilien kannst du von der Inflation profitieren, weil Immobilien Sachwerte sind. Um eine Analogie zum Beispiel von weiter oben zu machen: Kaufst du eine Immobilie, so besitzt du das Kilo Fleisch.

So wenig wie das Kilo Fleisch während der Inflation seine Eigenschaften verändert hat, verliert deine Immobilie während einer Inflation ihre Eigenschaften: Eine 70qm Wohnung bleibt auch in 20 Jahren noch genau das: eine 70qm Wohnung.

Die Eigenschaften der Immobilie sind vollkommen unabhängig davon, wie viel Geld gerade im Umlauf ist oder wie hoch die Kaufkraft dieses Geldes ist.

Wie überall immer ist das Thema aber natürlich auch hier etwas differenzierter.

Schauen wir uns das Thema Immobilien und Inflation etwas genauer an, sehen wir, dass eine hohe Inflation an drei Stellen Auswirkungen auf eine Immobilie hat: den Wert der Immobilie, die Erträge (Mieteinnahmen) der Immobile und die Ausgaben der Immobilie.

Lass’ uns daher im folgenden auf jeden der drei Punkte eingehen:

Auswirkung der Inflation auf den Wert von Immobilien

Immobilien sind nicht beliebig vermehrbar. Kommt es zu einer Inflation der Geldmenge, so entsteht nur deswegen erst einmal kein neuer Wohnraum.

Gibt es nun mehr Geld, das auf dasselbe Angebot von Immobilien trifft, steigen die Immobilienpreise.

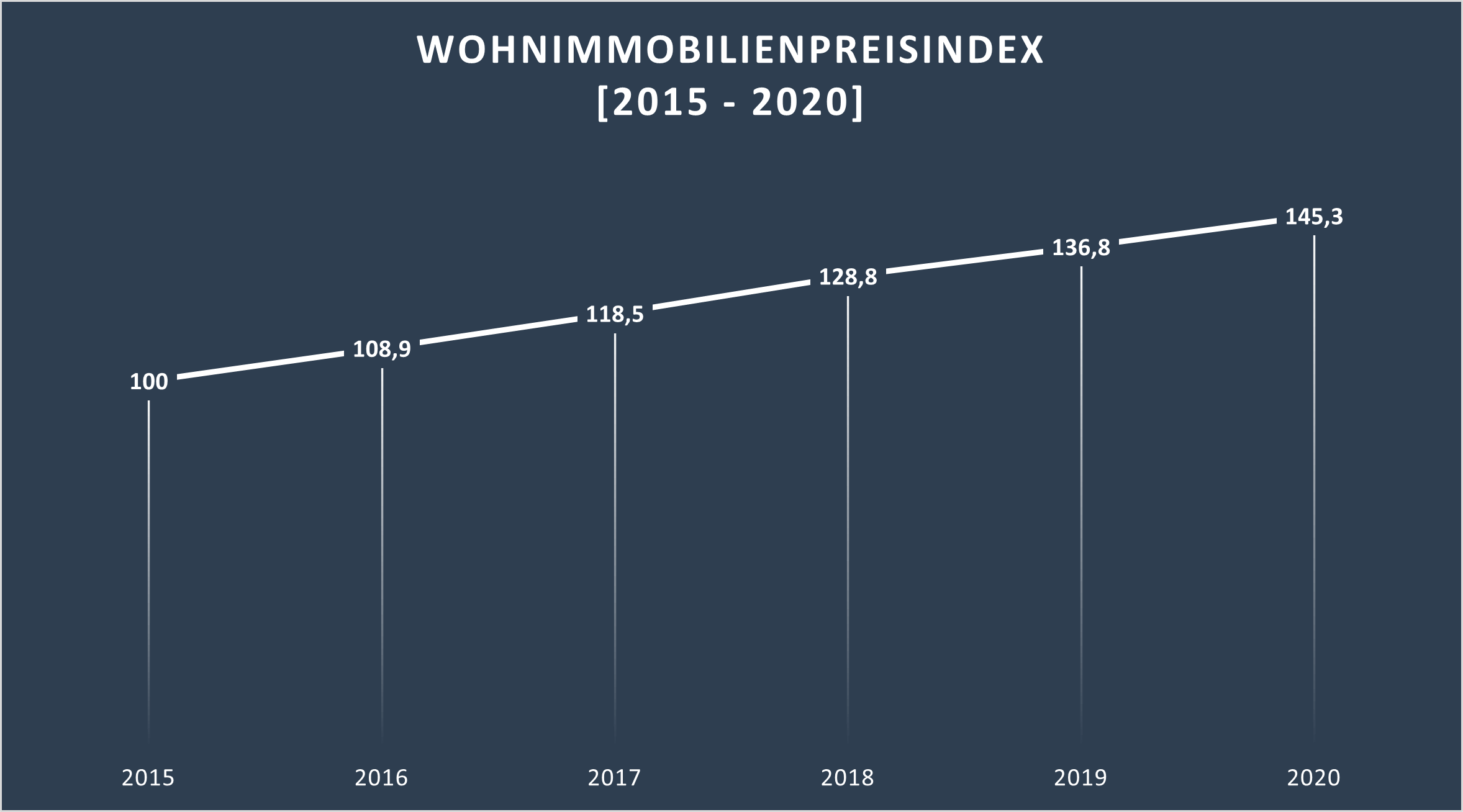

Der Preisindex für Wohnimmobilien

Dies sieht man auch sehr gut am Preisindex für bestehende Wohnimmobilien des Statistischen Bundesamtes. Zwischen 2020 und 2015 haben diese sich Deutschlandweit um 45,3 % verteuert.

Die erste Auswirkung der Inflation auf den Wert von Immobilien ist daher, dass die Preise der Immobilien steigen. Ein klarer Vorteil von Immobilien bei einer Inflation.

Die Bevölkerung in Deutschland ist in diesem Zeitraum von 82,18 Millionen Einwohnern auf 83,16 Millionen Einwohner gestiegen. Ein Zuwachs von 1,19%.

Durch die real gestiegene Wohnraumnachfrage in diesem Zeitraum kann dieser Preisanstieg somit nicht erklärt werden. Es muss sich also um eine Preissteigerung aufgrund anderer Faktoren handeln.

Einer der Faktoren ist sicherlich das niedrige Zinsniveau, wodurch Immobilienkredite sehr günstig sind. Siehe hierzu auch den Artikel „ Welchen Einfluss haben die Zinsen auf die Kaufpreise von Immobilien? “ hier auf dem Blog.

Die Inflation in der Euro-Zone

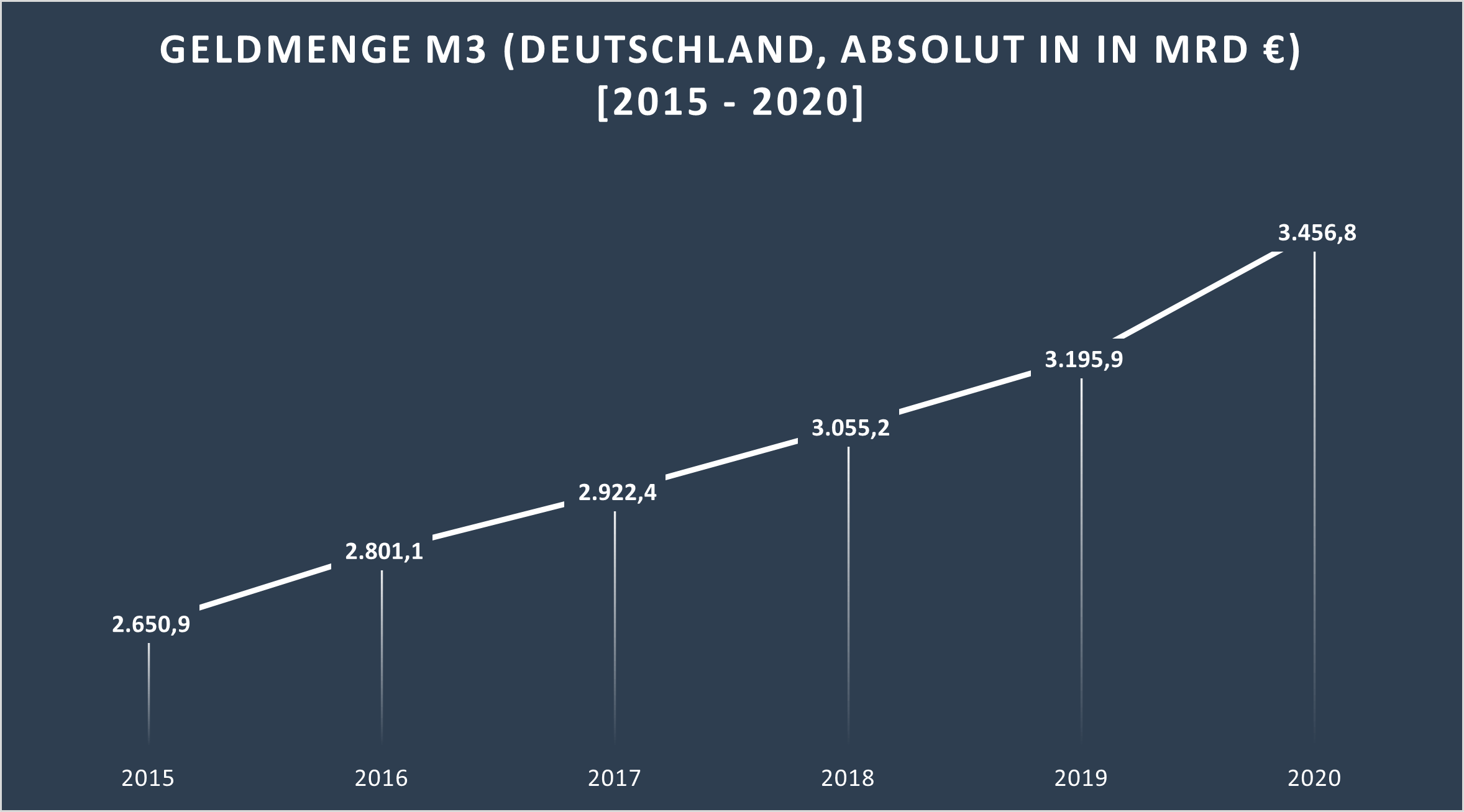

Schauen wir als Nächstes auf die Geldausweitung in der Euro-Zone. Die Deutsche Bundesbank veröffentlicht monatlich den Deutschen Beitrag zur Geldmenge M3. Dies ist die Menge des monatlich neu geschaffenen Geldes.

Hinweis : Da wir uns hier auf deutsche Immobilien beziehen, habe ich den „deutschen Anteil“ an M3 für den Vergleich herangezogen, obwohl wir eigentlich eine große Euro-Zone haben.

Im Dezember 2015 betrug der Deutsche Beitrag zur Geldmenge M3 2.650 Mrd €. In 2020 betrug dieser Wert bereits 3.456 Mrd €. Eine Inflation von 30,4 %.

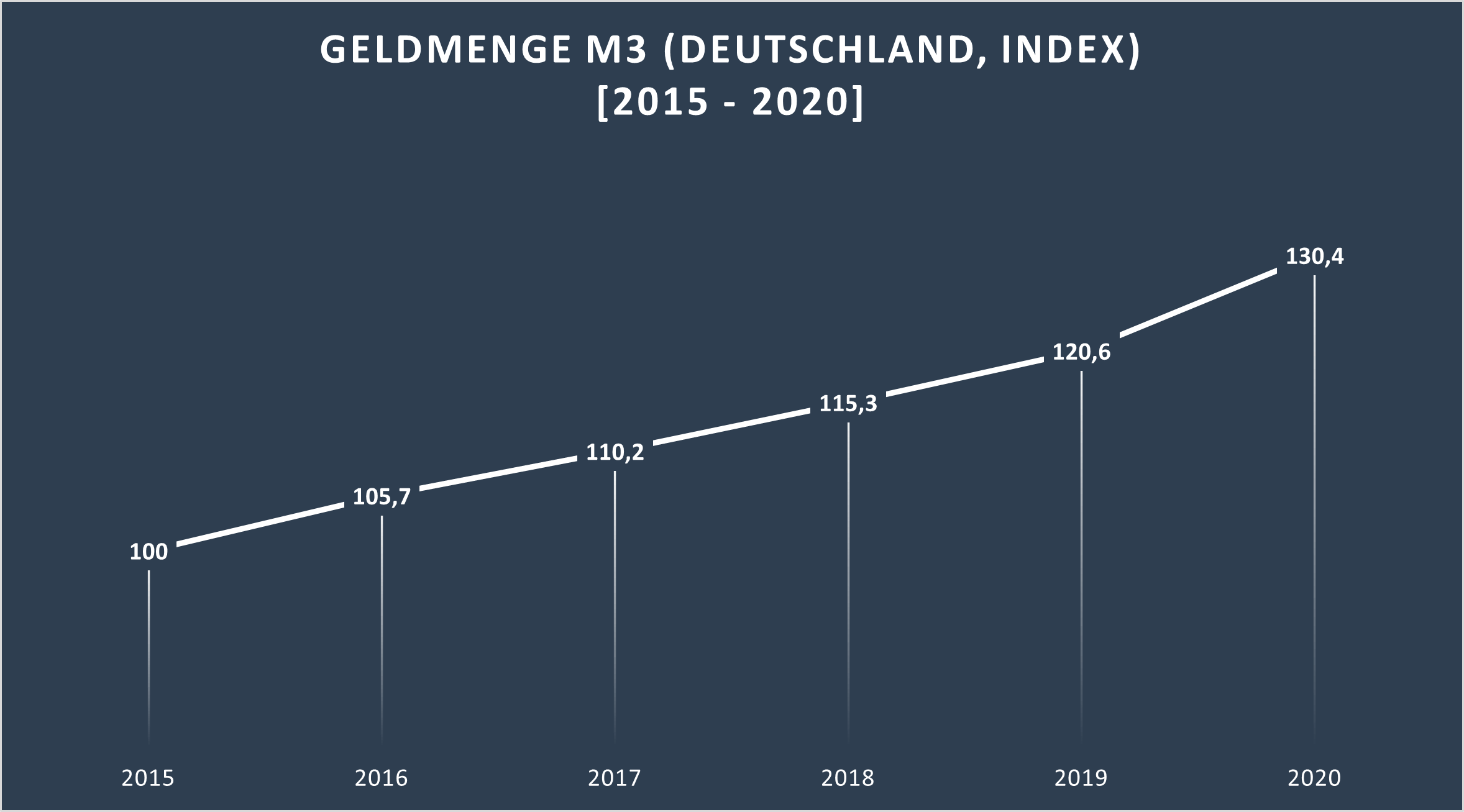

Um die Geldmengeninflation später besser vergleichen zu können, habe ich aus den Zahlen der Bundesbank einen „Geldmengenindex“ ermittelt, der die jährliche Steigerung der Geldmenge anzeigt. Als Basisjahr (=100 Punkte) habe ich hierfür die Geldmenge im Dezember 2015 gewählt.

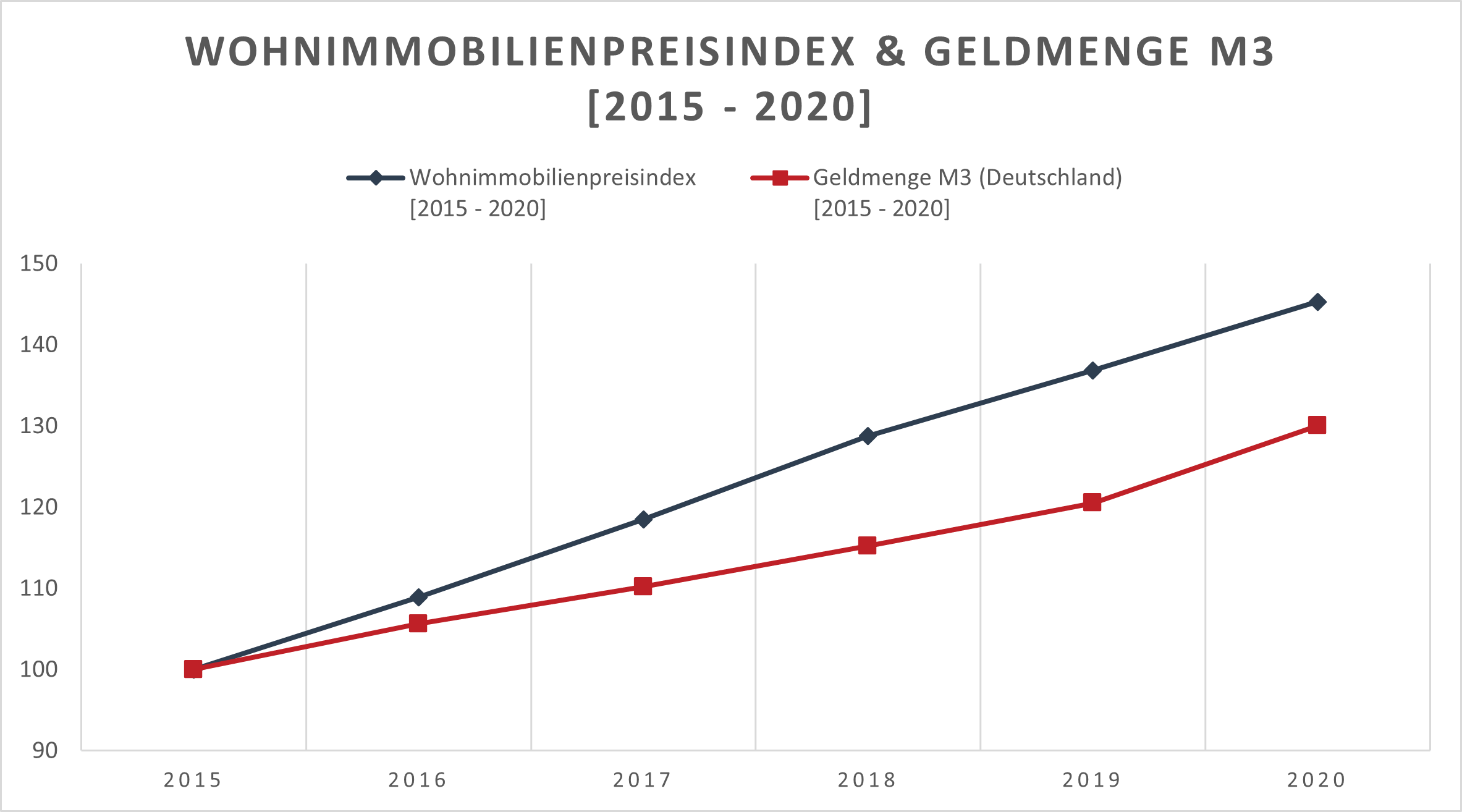

Vergleichen wir die Preissteigerungen bei Immobilien mit der Inflation der Geldmenge M3, kommen wir schon eher in die richtigen Größenordnungen.

Die Immobilienpreise sind mit 45,3 % noch immer stärker gestiegen als die Geldmenge M3, aber insbesondere, wenn wir die beiden Graphen übereinanderlegen, sehen wir eine erstaunliche Korrelation zwischen den Immobilienpreisen und der Inflation.

Wir sehen also, dass Immobilien in den letzten Jahren die Inflation der Geldmenge sogar überkompensiert haben.

Was die Auswirkung der Inflation auf den Wert von Immobilien angeht, können wir die Frage, ob Immobilien einen Schutz vor Inflation bieten, also mit einem klaren „ja“ beantworten!

Auswirkung der Inflation auf die Kosten von Immobilien

Bei einer hohen Inflation steigen nicht nur die Kaufpreise von Immobilien, sondern alle Dienstleistungen und Waren.

So auch die Heizkosten, die Handwerkerkosten und auch die Kosten für Baumaterialien.

Die Heizkosten kannst du vielleicht noch großteils auf den Mieter umlegen , aber schon die Handwerkerkosten und die gestiegenen Materialkosten musst du selbst tragen.

Aber wie stark sind die Kosten bei Immobilien in den letzten Jahren aufgrund der Inflation gestiegen?

Auswirkung der Inflation auf die Instandhaltungskosten von Immobilien

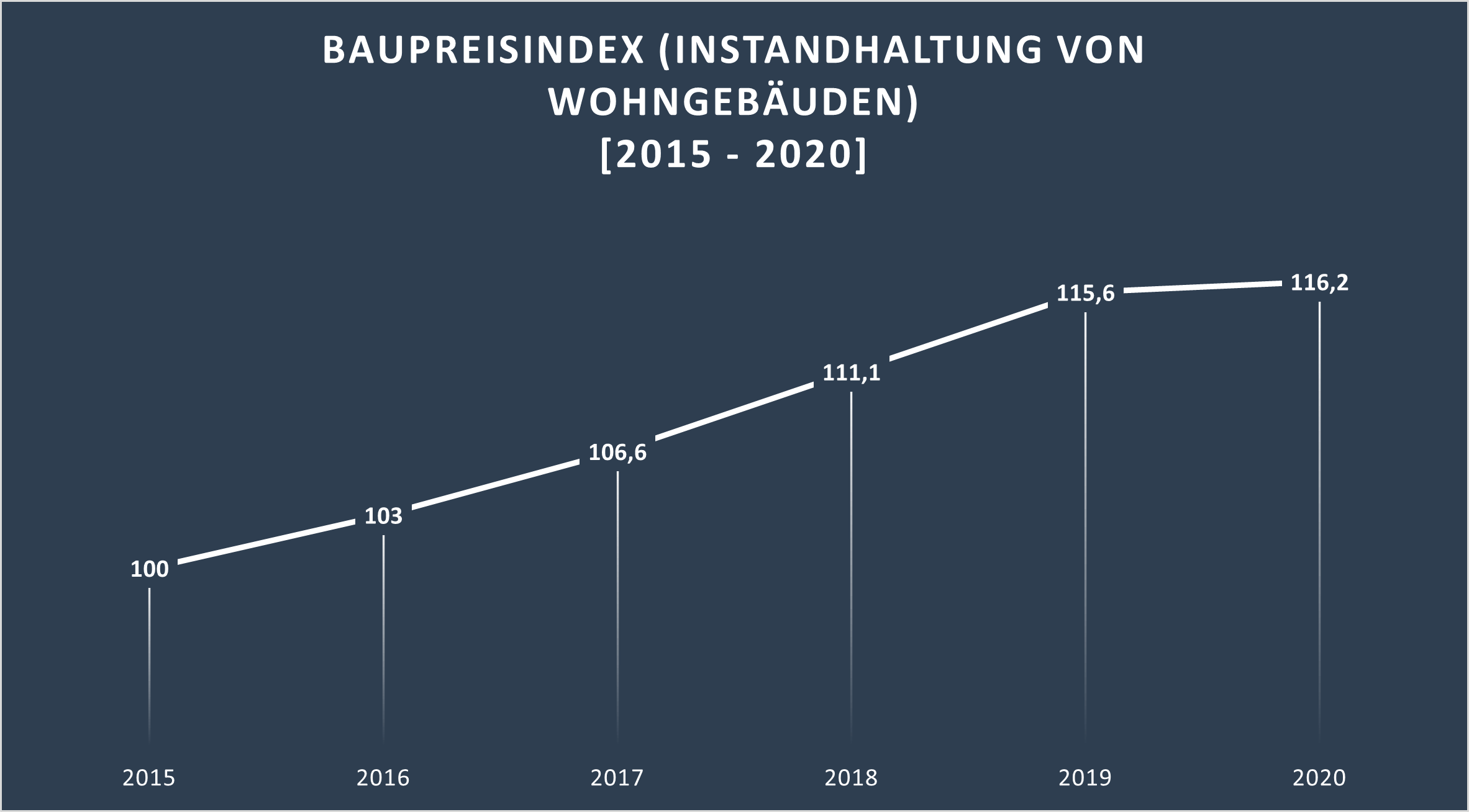

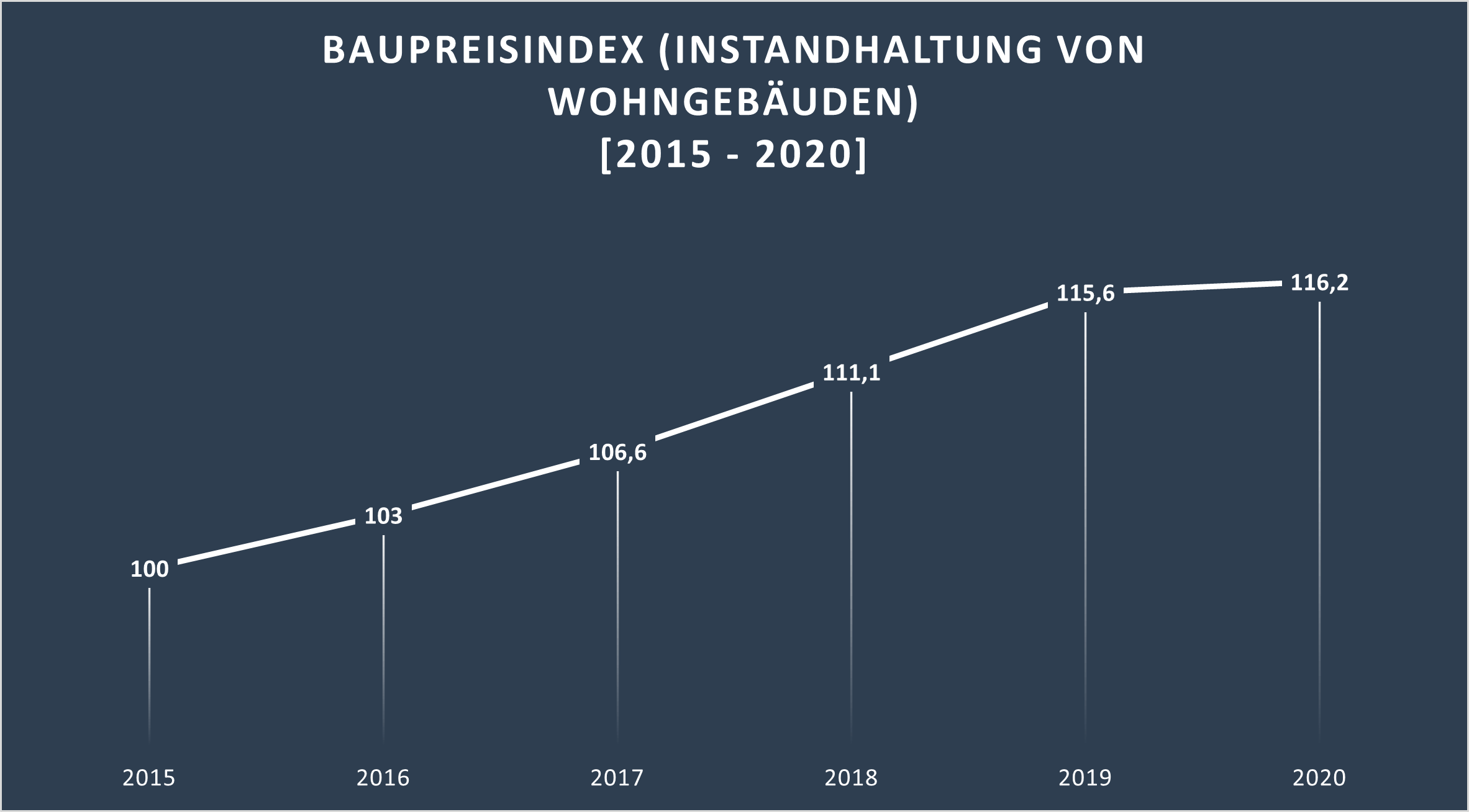

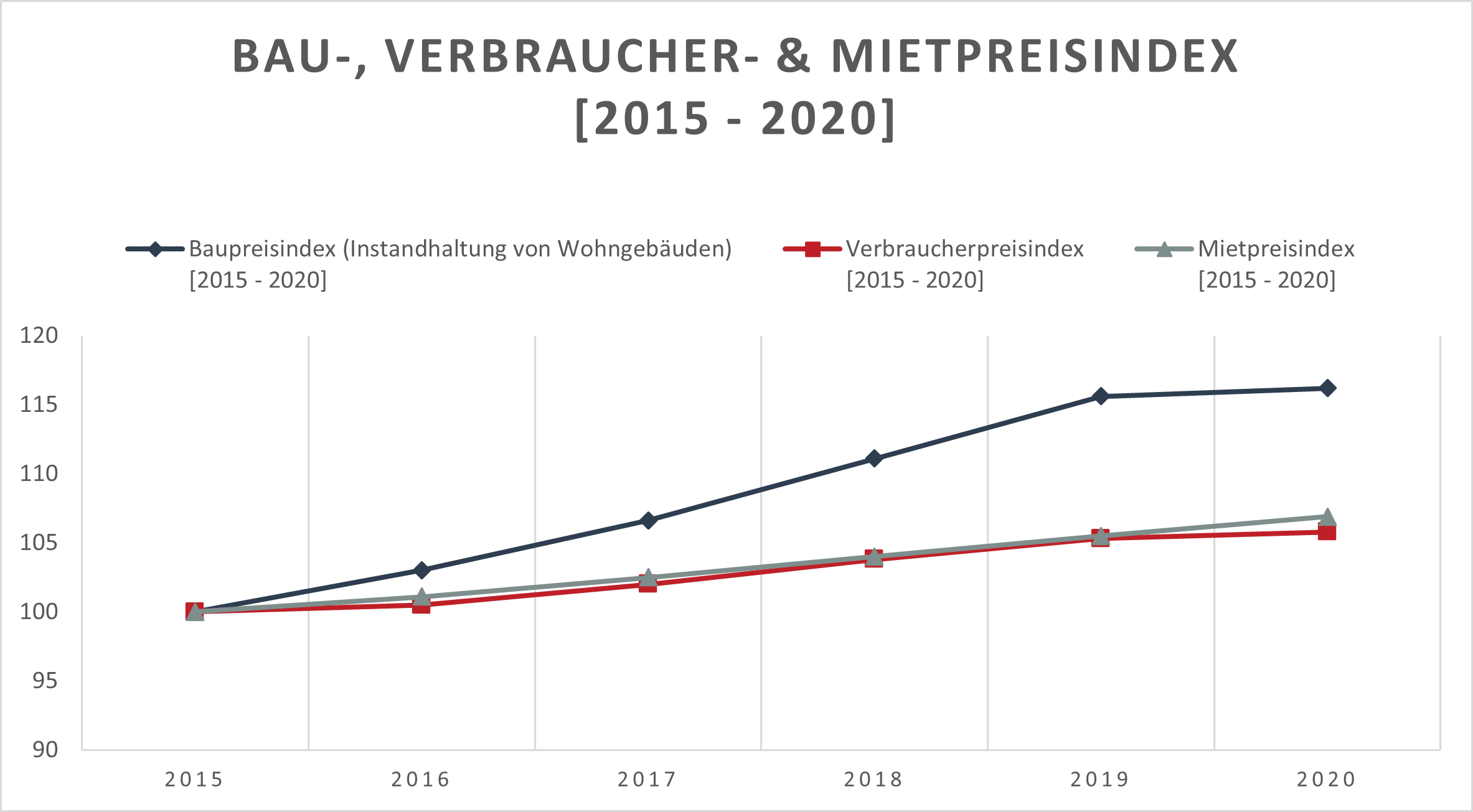

Die Instandhaltungskosten sind für dich als Vermieter in der Regel der größte laufende Kostenblock, den du über die Nettokaltmiete verdienen musst. Sucht man nach statistischen Daten für die Preissteigerungen in diesem Bereich, besten vermutlich der Baupreisindex für die Instandhaltung von Wohngebäuden diese Kosten am besten ab.

Lass’ uns für einen Vergleich daher diesen Index vom Statistischen Bundesamt nutzen. Dieser Index hat im vierten Quartal 2020 einen Wert von 116,2 Punkten.

Bei den Instandhaltungskosten einer Wohnung gab es zwischen 2015 und 2020 eine Inflation von 16,2 %.

Der Index zeigt die Veränderung der Preise für den Ingenieurbau sowie die Instandhaltung von Wohngebäuden. Die Kosten im Jahr 2015 entsprechen einem Basiswert von 100 Punkten. Ein Wert von unter 100 Punkten heißt also, dass die Kosten niedriger sind als im Jahr 2015 und ein Wert von über 100 Punkten heißt, dass die Kosten höher sind als in 2015.

Ein Punktestand von 116,2 Punkten heißt, dass die Preise für den Ingenieurbau sowie die Instandhaltung von Wohngebäuden im vierten Quartal 2020 um 16,2 % höher lagen als in 2015. Musstest du zum Beispiel in 2015 für den Austausch von Fenstern 1000 € zahlen, musstest du für dieselbe Instandhaltung im vierten Quartal 2020 schon 1162 € zahlen.

Steigen die Kosten deiner Immobilie, so sinkt dein monatlicher Cashflow , sofern du nicht die Nettokaltmiete ebenfalls entsprechend erhöhen kannst. Du müsstest dann die Kosten der Inflation komplett selbst zahlen.

Aber theoretisch sollten die steigenden Kosten ja durch die steigenden Mieteinnahmen wieder gedeckt werden können. Aber stimmt das wirklich?

Auswirkung der Inflation auf die Mieteinnahmen von Immobilien

Steigt die Geldmenge gleichmäßig, so müssten auch alle Arbeitnehmer, also auch dein Mieter durch Gehaltserhöhungen an der steigenden Geldmenge teilhaben, wodurch der Mieter die höhere Miete zahlen kann.

In der Praxis funktioniert dies jedoch tatsächlich oft nicht, da mögliche Mietpreissteigerungen in Deutschland stark reguliert sind und gerade im Bausektor in den letzten Jahren die Inflation höher war als die möglichen Mietsteigerungen.

Lass’ uns hierzu exemplarisch die Instandhaltungskosten, die du als Vermieter selbst tragen musst, und die Mietsteigerungen in den Jahren 2015 bis 2020 vergleichen.

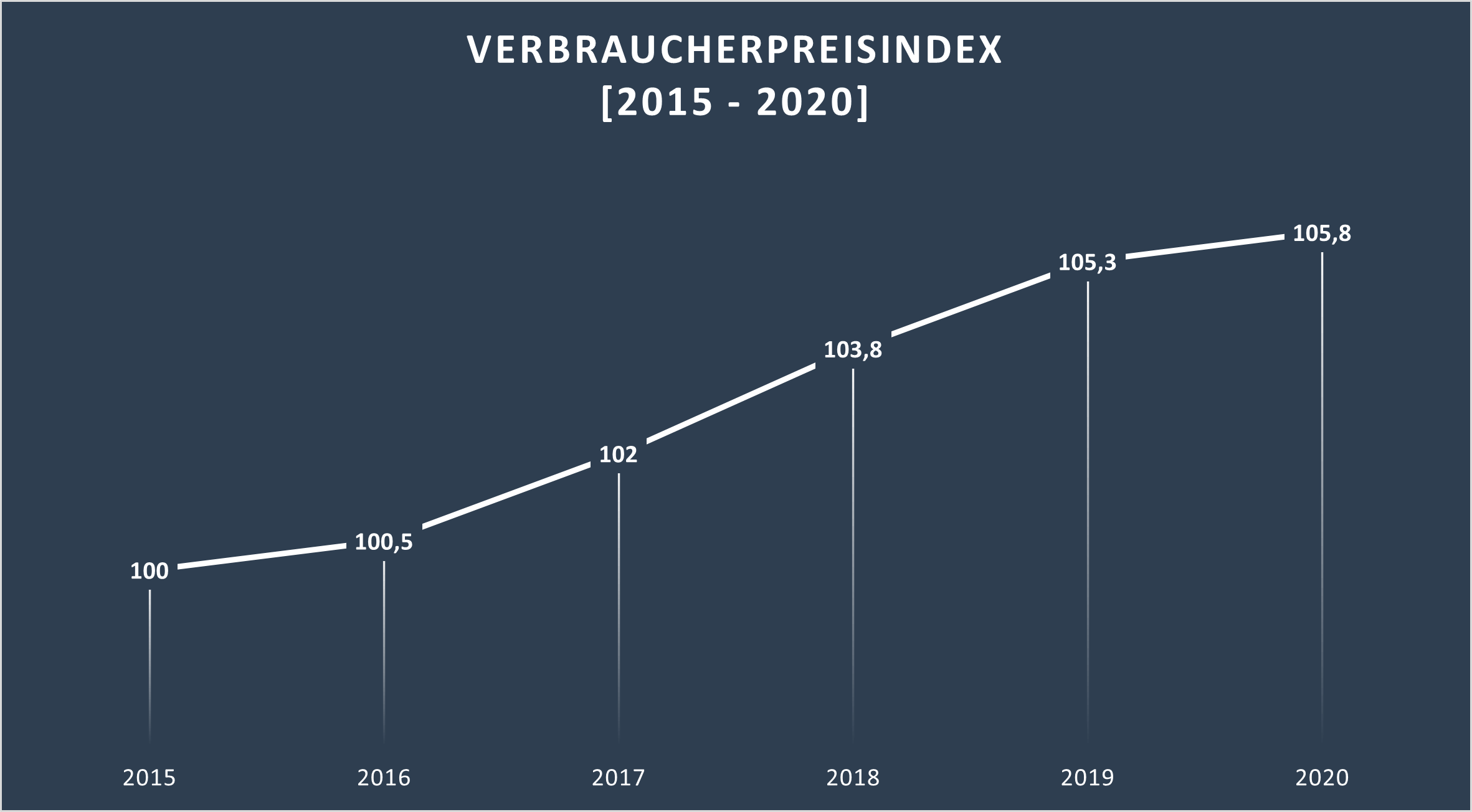

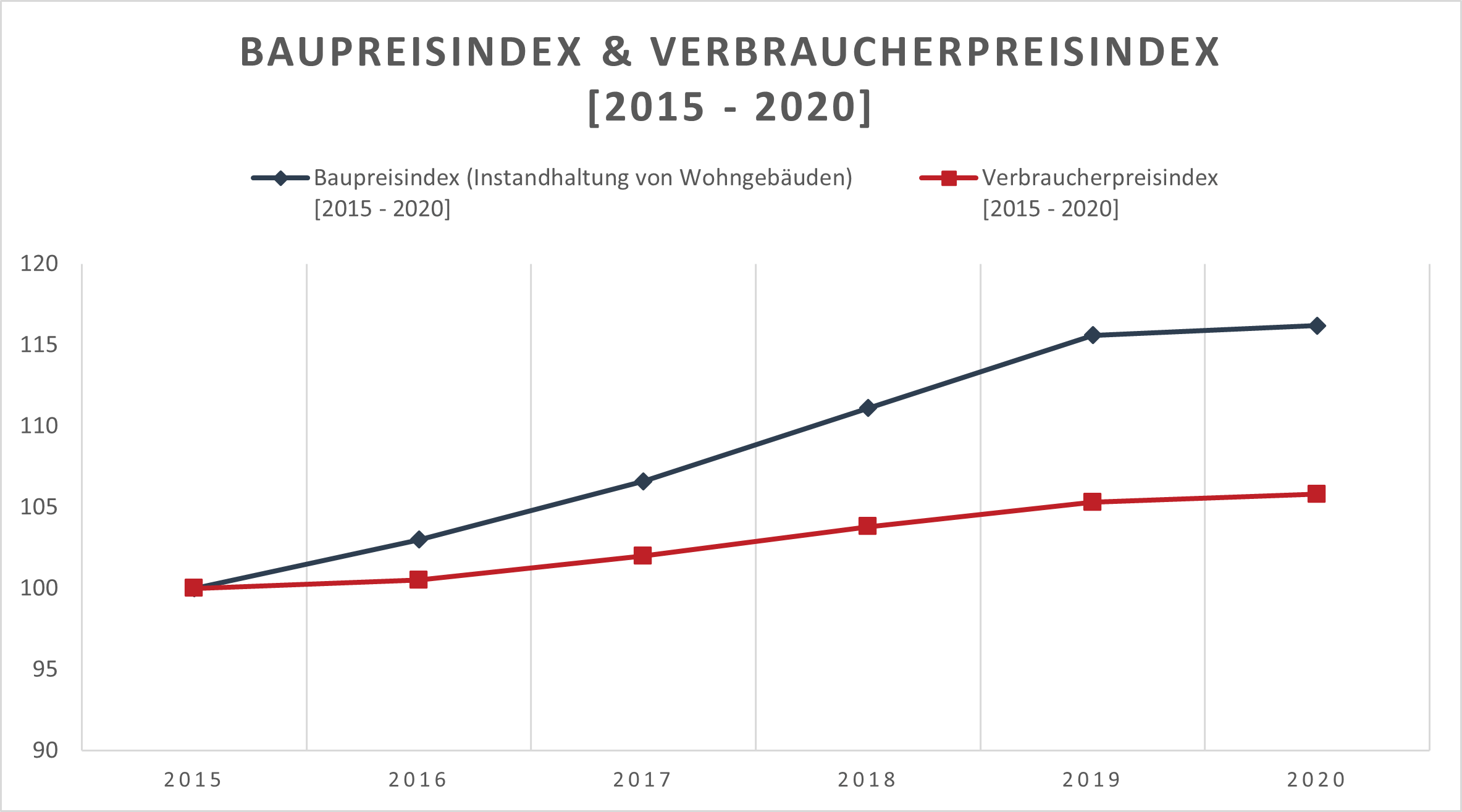

Instandhaltungskosten vs. Verbraucherpreisindex

Im letzten Abschnitt haben wir festgestellt, dass die Instandhaltungskosten von Immobilien von 2015 bis 2020 um 16,2 % gestiegen sind:

Aber um wie viel ist die Nettokaltmiete im selben Zeitraum gestiegen? Konnte man die höheren Preise durch eine gestiegene Nettokaltmiete kompensieren?

Schauen wir uns den offiziellen Verbraucherpreisindex (nach dem zum Beispiel bei Indexmietverträgen Mietsteigerungen vereinbart sind) an, so sehen wir, dass dieser im selben Zeitraum nur von 100 Punkten auf 105,8 Punkte gestiegen ist.

Selbst wenn du, zum Beispiel über einen Indexmietvertrag , regelmäßige Mieterhöhungen durchgeführt hast, sind deine Kosten im Vergleichszeitraum also doppelt so stark gestiegen wie deine Mieteinnahmen. Ein großer Teil der gestiegenen Kosten ist also bei dir als Vermieter hängen geblieben.

Legen wir die beiden Grafiken übereinander, sieht man sehr schön die immer größer werdende Spaltung zwischen Instandhaltungskosten und den (bereits mit der Inflationsrate angepassten) Mieteinnahmen.

Wie du siehst, sind die Instandhaltungskosten, die du als Vermieter tragen musst in den letzten Jahren stärker gestiegen als die offiziellen Inflationsangaben. Konntest du die Nettokaltmiete nur mit dem Verbraucherpreisindex steigern, trägst du einen Teil der durch die Inflation gestiegenen Kosten selbst.

Die Miete ist nicht so stark gestiegen wie die Kosten. Die Immobilie ist aufgrund der Inflation beim monatlichen Cashflow also weniger rentabel geworden. Als Vermieter hast du durch die Inflation verloren .

Hinweis : Im Jahr 2021 ist der Index zur Instandhaltung von Wohngebäuden um weitere 13,2 Punkte gestiegen. Die Instandhaltung einer Wohnung ist also allein im Jahr 2021 also um 13,2 Prozentpunkte teurer geworden. Bedenkt man, dass die Miete in angespannten Mietmärkten um maximal 15 % alle 3 Jahre erhöht werden kann, sieht man sehr deutlich, dass bei einer hohen Inflation die laufenden Kosten einer Immobilie schnell deutlich stärker steigen können als die Nettokaltmiete. Bei einer starken Inflation wie aktuell steigen für dich als Vermieter deine Kosten pro Jahr stärker als deine Einnahmen. Unter dem Strich wird die Immobilie für dich also weniger profitabel.

Instandhaltungskosten vs. Durchschnittliche Mietsteigerung

Im letzten Abschnitt haben wir die Instandhaltungskosten mit dem Verbaucherpreisindex (der offiziellen Inflationsrate) verglichen.

Gerade wenn du keinen Indexmietvertrag hast, sondern nach Mietspiegel oder über Vergleichsmieten die Miete anpasst, ist der Verbraucherpreisindex für dich vielleicht weniger relevant.

Daher möchte ich in diesem Abschnitt den Vergleich zwischen den Instandhaltungskosten und der durchschnittlichen Mietsteigerung machen.

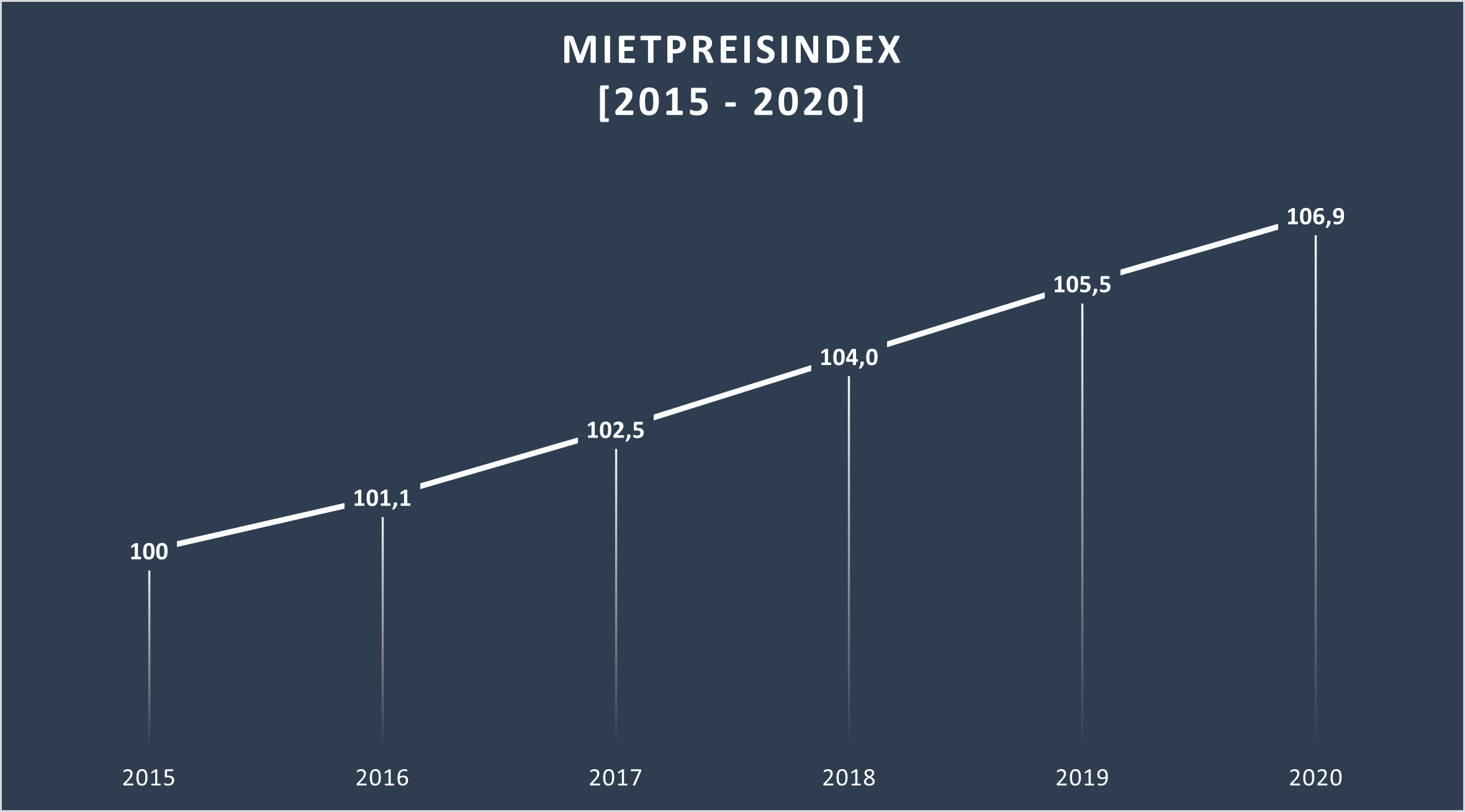

Der Mietpreisindex zeigt die Entwicklung der Wohnungsmieten, einschließlich des Mietwerts von Eigentümerwohnungen in Deutschland. Er zeigt also die Mietpreisentwicklung in Deutschland.

Entgegen dem normalen Verbraucherpreisindex bildet dieser Index also nur die Preisentwicklung von Wohnungen ab. Die Preisentwicklung sonstiger Güter wie Autos, Reisen oder Versicherungen sind nicht enthalten.

Wie der Verbraucherpreisindex aus dem letzten Abschnitt ist auch dieser Index mit 100 Punkten im Jahr 2015 normiert.

Wie du an der Grafik sehen kannst, ist dieser Index von 100 Punkten im Jahr 2015 auf 106,9 Punkte im Jahr 2020 gestiegen. Die Mietpreise sind deutschlandweit also tatsächlich minimal stärker gestiegen als die allgemeinen Verbraucherpreise.

Nichtsdestotrotz liegen die Preissteigerungen bei der Nettokaltmiete weiterhin weit unter den Preissteigerungen für die Instandhaltungskosten einer Immobilie:

Auswirkung der Inflation auf deinen Kredit

Einer der aus meiner Sicht besten Argumente für Immobilien in einem inflationären Umfeld ist der Fremdkapitalhebel.

Wenn du Immobilien zu 100% mit deinem eigenen Geld kaufst, hast du ein gutes Investment, welches dich vor Inflation schützt.

Kaufst du Immobilien aber mit fremdem Geld, spielt die Inflation auf einmal sogar für dich.

Nimmst du einen Kredit für eine Immobilie auf, musst du diesen Kredit, genau in der Höhe in der du ihn aufgenommen hast zurückzahlen.

Hast du zum Beispiel einen Kredit über 100.000€ aufgenommen und die Inflation liegt bei 4%, so musst du, unabhängig von der Höhe der Inflation , in 10 Jahren genau diese 100.000€ zurückzahlen.

Der Wert deiner Schulden ist durch die Inflation real aber gesunken und es ist für dich leichter geworden die Schulden zu bezahlen.

Beispiel

Lass‘ uns das Ganze an einem Beispiel verdeutlichen.

Nehmen wir an, du hast einen Kredit über 100.000€ aufgenommen und dafür eine Immobilie gekauft, die 6.000€ pro Jahr abwirft. Der Kredit kostet dich 4.000€ pro Jahr.

Nun kommt es zu einer Inflation von 4%. Wie wir oben gesehen haben, steigen die Mieten vermutlich nicht ganz so stark wie die Inflation, aber sie steigen. Nehmen wir eine Steigerung von 3% pro Jahr an.

Wie sieht die Situation nun nach 10 Jahren aus? (Der Einfachheit halber nehmen wir an, dass du den Kredit nie getilgt hast und noch immer 100.000€ Schulden hast)

Die Immobilie ist aufgrund der Inflation inzwischen 148.000€ wert.

100.000€ * 1,04^{10} = 148.024€

Außerdem generiert sie nun Mieteinnahmen von knapp über 8.000€

6.000€ * 1,03^{10} = 8.063€

Derselben nominalen Kredithöhe wie früher steht nun also eine deutlich wertvollere Immobilie mit höheren Erträgen gegenüber:

| 2021 | 2031 | |

| Kredithöhe | 100.000 € | 100.000 € |

| Immobilienwert | 100.000 € | 148.024 € |

| Mieteinnahmen | 6.000 € | 8.063 € |

Genauso wie die Staaten sich durch die Inflation entschulden, entschuldest auch du dich Jahr für Jahr, da der reale Wert des Kredites jedes Jahr durch die Inflation sinkt.

5 Sekunden Inflations-Rechner

Du möchtest ein Gefühl dafür bekommen wie stark der Wert deines Kredites durch die Inflation schrumpft?

Mit dem Immoprentice 5 Sekunden Inflations-Rechner kannst du genau das leicht heausfinden. Gib‘ unter „Vermögen“ deinen Kredit ein, stelle unter „Inflationsrate“ die von dir erwartete Inflationsrate ein und gib‘ schlussendlich an wie viele Jahre du mit dieser Inflation rechnest.

Das Ergebnis ist die verbleibende Kaufkraft deines Kredites nach der entsprechenden Anzahl an Jahren.

Für eine schnelle Übersicht habe ich dir in der folgenden Tabelle noch einmal dargestellt alle wie viele Jahre sich bei einer bestimmten Inflationsrate der Wert des Geldes halbiert beziehungsweise um ein Viertel reduziert:

| Inflationsrate |

25% Wertverlust nach |

50% Wertverlust nach |

| 2% | 14 Jahren | 35 Jahren |

| 3% | 10 Jahren | 23 Jahren |

| 4% | 7 Jahren | 17 Jahren |

| 5% | 6 Jahren | 14 Jahren |

| 6% | 5 Jahren | 12 Jahren |

| 7% | 4 Jahren | 10 Jahren |

Fazit

Sind Immobilien nun eine gute Investition, wenn man mit steigender Inflation rechnet? Ich persönlich würde diese Frage für mich mit einem klaren „ja“ beantworten.

Es ist nicht alles perfekt, und gerade durch politische Regulierungen besteht bei Immobilien ein großes Risiko, aber aus rein finanzieller Sicht sind Immobilien meiner Meinung nach ein sehr guter Schutz vor Inflation.

Sicherlich muss man bei einer langanhaltenden Inflation mit den irgendwann steigenden Zinsen und dem Beleihungsauslauf der Immobilien vorsichtig sein.

Solange man hier aber sauber plant, sich nicht übermäßig verschuldet und auch neben den Immobilien noch einen Puffer an Liquidität hat um fallende Immobilienpreise bei steigenden Zinsen abfangen zu können, halte ich vermietete Wohnimmobilien nach wie vor für eine sehr gute Anlageklasse bei einer Inflation.

In der folgenden Tabelle findest du noch einmal die aus meiner Sicht wichtigsten Eigenschaften von Immobilien bei einer Inflation:

| Bewertung | Begründung | |

| Mietsteigerung bei Inflation | ⬈ | Mieten steigen bei einer Inflation. Oft steigen sie aber weniger stark als die Inflation selbst. Immobilien bieten in diesem Punkt also nur einen begrenzen Inflationsschutz |

| Wertsteigerung bei Inflation | ⇈ | Immobilien steigen bei einer Inflation im Wert. Eventuell steigen sie sogar stärker im Wert als die Geldmenge ausgeweitet wird, weil viele Anleger sich in Immobilien als Inflationsschutz flüchten. Bezüglich Wertsteigerungen bieten Immobilien also einen sehr guten Schutz bei Inflation. |

| Kostensteigerung bei Inflation | ⬊ | Die Kosten die du als Vermieter tragen musst steigen mit der Inflation. Da du die Miete in der Regel nicht im gleichen Rahmen steigern kannst, bieten Immobilien in diesem Punkt nur einen geringen Inflationsschutz. |

| Entwertung der Schulden bei Inflation | ⇈ | Der Wert deiner Schulden sinkt 1:1 mit der Geldentwertung. Bei einer Inflation von 5% entwerten sich deine Schulden also ebenfalls um 5%. Gerade in einer Inflation bist du mit fremdfinanzierten Immobilien ein Gewinner der Inflation. |

Was hältst du von Immobilien als Inflationsschutz? Denkst du ich habe einen wichtigen Aspekt vergessen? Lass‘ es mich in den Kommentaren wissen!

Dieser Beitrag wurde zuletzt am 25. Oktober 2021 aktualisiert.

Der Beitrag Sind Immobilien ein guter Schutz gegen Inflation? erschien zuerst auf Immoprentice.de.