Bildtitel

Untertitel hier einfügenButton

Bildtitel

Untertitel hier einfügenButton

Bildtitel

Untertitel hier einfügenButton

Neuigkeiten aus der Immobilien-Welt

Oft werde ich gefragt „ist es sinnvoll Immobilien zu kaufen und zu vermieten?“ Viele Leute denken sich: Bei Immobilien dauert es doch über zwanzig Jahre bis ich mein Geld herausbekomme, das ich in die Immobilie investiert habe?

Ja, Immobilien zu kaufen und zu vermieten kann sogar sehr sinnvoll sein. In der aktuellen Marktlage ist es zwar schwerer geworden gute Immobilien zu finden, aber das grundsätzliche Modell hinter Immobilien kaufen und vermieten ist noch immer gültig!

Ok, schön, dass ich behaupte, dass es sinnvoll ist Immobilien zu kaufen und zu vermieten, aber wieso ist das so? Und was ist mit dem Argument, dass du 20 Jahre warten musst bis du das Geld für die Immobilie durch die Mieteinnahmen wieder verdient hast? Auf all diese Punkte möchte ich mit dir im folgenden Artikel eingehen!

Warum ist es sinnvoll Immobilien zu kaufen und zu vermieten?

Wenn du eine Immobilie kaufst, zahlst du heute, je nach Region das 10-40 fache der jährlichen Nettokaltmiete. Würdest du eine Immobilie zu 100% mit deinem eigenen Geld kaufen, würde es also tatsächlich 10 – 40 Jahre dauern bis du dein Geld wieder herausbekommst.

In aller Regel kaufst du Immobilien aber nicht mit deinem eigenen Geld, sondern über einen Bankkredit!

Je nach deinen persönlichen Vorlieben kannst du zwischen 0 und 100 Prozent des Kaufpreises einer Immobilie zur Vermietung finanzieren. Dabei ist es absolut üblich, dass 80% und mehr des Kaufpreises über einen Kredit finanziert werden. Im Artikel „ Wie viel Geld brauche ich für meine erste Immobilie? “ findest du mehr Hintergrundinformationen wie und warum du mit so wenig Geld eine Immobilie kaufen kannst.

Du investierst also nicht 100% deines eigenen Geldes in eine Immobilie, sondern z.B. nur 20%.

Grund 1: Der Mieter tilgt deinen Kredit

Lass uns annehmen, du kaufst eine Immobilie für 100.000€ und bekommst pro Jahr 5.000€ Mieteinnahmen.

Hat die Immobilie einen positiven Cashflow (die Miete deckt deinen Kredit und alle laufenden Kosten der Immobilie), tilgt dein Mieter nun Monat für Monat den Kredit, und kauft quasi für dich die Immobilie.

Je nach Kredit hat dein Mieter dir nach 30–40 Jahren also eine Immobilie für 100.000€ „geschenkt“, die dir danach ewig einen passiven Einkommensstrom von 5.000€ für deine Rente generiert. Und das mit einer Investition deinerseits von vielleicht 20.000€!

Du hast ein Anfangs-Invest gemacht, aber den Rest des Preises bezahlt quasi dein Mieter über die nächsten Jahre. Da dies viele Jahre dauert, sind vermietete Immobilien insbesondere als Altersvorsorge ideal.

Grund 2: Du bist gezwungen zu sparen

Ein weiterer Grund, warum es für viele Menschen sinnvoll ist Immobilien zu kaufen und zu vermieten, ist der Sparzwang, der mit Immobilien einhergeht. Viele Menschen wollen gerne sparen, aber es fehlt ihnen an der Disziplin es auch wirklich über mehrere Jahre zu tun.

Kaufst du Aktien oder sparst das Geld gar auf einem Tagesgeldkonto, ist es sehr leicht das Geld auszugeben. Das einzige was dich daran hindert deine Ersparnisse für eine schöne Reise oder ein neues Auto auszugeben ist deine Disziplin…

Nicht so bei Immobilien! Wenn du eine Immobilie gekauft hast, fordert die Bank jeden Monat die Tilgung für den Kredit. Selbst wenn du wolltest: Du könntest das Geld nicht ausgeben! Durch Immobilien bist du gezwungen für die nächsten 30-40 Jahre jeden Monat einen Betrag X zu sparen.

Grund 3: Mit Immobilien investierst du in Sachwerte

Du kennst es sicherlich: Die Preise steigen von Jahr zu Jahr. Der Restaurantbesuch oder die Brötchen beim Bäcker werden immer nur teurer, aber nie günstiger. Das nennt sich Inflation. Waren werden jährlich teurer, bzw. anders herum ausgedrückt: Dein Geld verliert jedes Jahr an Kaufkraft.

Schauen wir uns z.B. auf statista.de die statistische Preisentwicklung für frische Brötchen an, so sehen wir, dass diese über die letzten Jahre pro Jahr im Schnitt um 1,6% teurer geworden sind. Das liegt einfach daran, dass die Geldmenge sich jedes Jahr erhöht und ist gewollt und normal. Da sich dein Gehalt ebenfalls jedes Jahr erhöht, kannst du dir trotzdem noch immer gleich viele Brötchen leisten. Alles bleibt im Gleichgewicht.

Mit Immobilien entgehst du nun aber dieser regelmäßigen Geldentwertung. Wieso fragst du? Nun, Immobilien sind Sachwerte und können nicht beliebig vermehrt werden. Selbst wenn über Nacht alle Menschen in Deutschland auf einmal doppelt so viel Geld auf dem Konto hätten, gäbe es deswegen nicht auf einmal doppelt so viele Immobilien oder doppelt so viel Land.

Eine Immobilie, die du besitzt, behält daher, im Vergleich zu dem Geld auf deinem Sparbuch, real ihren Wert. Du entgehst du somit der Inflation.

Detaillierte Zahlen, Daten und Fakten zum Thema Immobilien und Inflation findest du auch im Artikel „ Sind Immobilien ein guter Schutz gegen Inflation? „.

Grund 4: Mit Immobilien bist du ein Gewinner der Inflation

Mit Immobilien entgehst du aber nicht nur der regelmäßigen Geldentwertung durch die Inflation, sondern du kannst die Inflation sogar zu deinem Vorteil nutzen.

Der Schlüssel liegt darin, dass du Immobilien mit geliehenem Geld kaufst. Stell dir vor, du nimmst heute einen Kredit über 100.000€ auf den du in genau einem Jahr zurückzahlst. Zahlst du in einem Jahr 100.000 € zurück, hast du real einen Gewinn gemacht, da das Geld in diesem einen Jahr durch die Inflation leicht an Wert verloren hat.

Um dies besser zu verstehen, überlege dir zum Beispiel einfach, wie lange du arbeiten müsstest, um den Kredit zurückzuzahlen. Heute entsprechen 100.000€ vielleicht 2 vollen Jahresgehältern. Du musst also zwei volle Jahre arbeiten, um den Kredit zu tilgen. In einem Jahr wirst du aber mehr verdienen. Du musst also, um 100.000€ zu verdienen, weniger als zwei Jahre arbeiten. Real (gemessen in deiner Arbeitszeit) ist die Kreditsumme also gesunken (du musst für denselben Kredit weniger Stunden arbeiten)

Auf Sicht von einem Jahr ist dieser Effekt nicht sehr groß. Die Inflation lag meist bei ca. 2% pro Jahr.

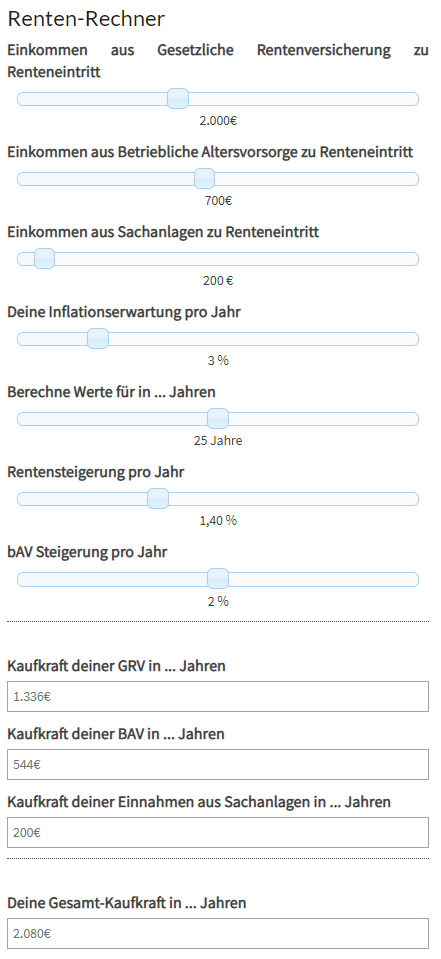

Eine Immobilienfinanzierung läuft aber nicht über ein Jahr, sondern über 20 oder 30 Jahre. Und mit der Inflation ist es wie mit dem Zinseszins-Effekt. Die Änderung pro Jahr ist minimal, aber auf lange Sicht gesehen massiv. Eine Inflation von 2% entspricht einer Geldentwertung von fast 50% nach 30 Jahren! Wenn du wissen möchtest wie die Inflation auf dein Einkommen und deine Vermögenswerte wirkt, schaue dir auch mal den Immoprentice 5 Sekunden Renten Rechner für Inflationsbereinigtes Einkommen an.

Es ist daher nicht nur so, dass der Mieter für dich den Kredit tilgt und deine Immobilie durch die Inflation im Wert steigt. Zusätzlich sinkt durch die Inflation real die Kreditrate, die du tragen musst von Jahr zu Jahr. Deine Bankrate bleibt nominal über die gesamte Laufzeit gleich.

Sagen wir, du musst zum Beispiel über 15 Jahre pro Monat 500€ an die Bank zahlen. In den ersten Jahren entspricht dies vielleicht 100% deiner Mieteinnahmen. Durch die normale Inflation steigen jedoch auch deine Mieteinnahmen.

Eine Miete von 500€ entspricht bei einer Inflation von 2% pro Jahr nach nur 10 Jahren schon einer Miete von 610€. Deine Rate ist aber immer noch 500€. Real wird es für dich somit immer leichter die Rate zu tragen und verglichen mit der Kaufkraft verliert der Kredit jedes Jahr an Wert.

Fazit

Wenn du es richtig machst und keine überteuerten Immobilien kaufst, dann ist es sehr sinnvoll Immobilien zu kaufen und zu vermieten: Dein Mieter kauft dir über die Jahre die Immobilie, du wirst gezwungen zu sparen und du brauchst mit Immobilien keine Angst vor Inflation mehr zu haben.

Wenn du mehr zum Thema Immobilien als Kapitalanlage erfahren möchtest, schaue dir auch den Artikel „ Warum Immobilien als Geldanlage? “ an. Dort habe ich meine Ängste die ich vor dem Kauf meiner ersten Immobilie zur Vermietung hatte mit der Realität verglichen. Wenn auch du Angst vor dem Kauf deiner ersten Immobilie hast, ist der Artikel sicherlich sehr interessant für dich!

Du hast keine Angst, und möchtest in Immobilien investieren aber weißt nicht, wo du anfangen sollst? Dann empfehle ich dir die beiden Artikel „ Erste Wohnung kaufen und vermieten: Was muss ich beachten? “ und „ Wie läuft ein Wohnungskauf ab? – In 13 Schritten zum Immobilien Investor “ hier auf dem Blog. In diesen Artikeln zeige ich dir wie ein Immobilienkauf in Deutschland abläuft und worauf du beim Kauf deiner ersten Immobilie achten musst.

Du bist ein Zahlenmensch und möchtest alles Mögliche rund um Immobilien berechnen? Dann schaue dir unbedingt auch die Immoprentice Online Rechner an! Von der Bruttomietrendite über den Cashflow bis hin zum richtigen Kaufpreis findest du dort Rechner zu allen möglichen Themengebieten rund um Immobilien!

Dieser Beitrag wurde zuletzt am 1. November 2021 aktualisiert.

Der Beitrag Ist es sinnvoll Immobilien zu kaufen und zu vermieten? erschien zuerst auf Immoprentice.de.